総資産1億円以上を目指す30代サラリーマン投資家の2022年5月2週目(5/8~5/13)の投資実績を公開します。

今週の米国市場の動きがあまりにも激しかったため、途中で見るのを放棄したたごさくPです😵。金曜日はこれまでのものすごい下落を少しでも緩和してくれるように動いてくれましたが、前週比で見れば私のポートフォリオはズタボロとなりました😭。

これがインフレ対策の金融引き締めの怖さなんですね。米国個別株、特にグロース株主体に投資している人は白目を向いていたと思います🙄(私もです)。

さっそく、今週の投資実績をみていきましょう。

【投資パフォーマンス】

- 投資資産額(前週からの増減):9,129,159(-937,067)円

- 損益額(前週からの増減):-1,710,717(-1,044,866)円

- 損益率(前週からの増減):-16%(-10%)

【個別銘柄の週間上昇率のMVPとMWP】

- MVP :$SNOW(+1%)・・・かろうじて+はこの1銘柄

- MWP:$U(-33%)・・・決算❌(グロース株の決算外しは地獄)

【売買銘柄と損益確定額】

- 購入:なし

- 売却:なし

- 今週の損益確定額:0円

今週の投資実績

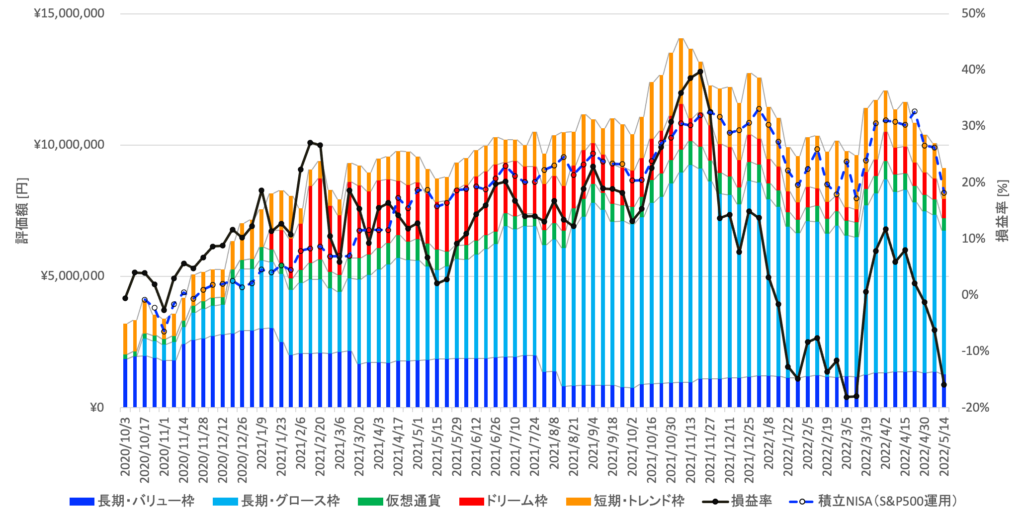

資産の推移(2020/10/3~2022/5/14)

損益率を見るとわかりやすいですが、私のポートフォリオは綺麗に下落中の流れです😭。さらには2ヶ月前の最も低い損益率を下抜けようとしています。FOMCを無事通過したと思いきやこの下落、、、相場というものは予想できないですね。結局大きな流れには個別投資家では勝てないということでしょう。

私は長期的な視点で「テクノロジーは発展し続ける」という思いで、グロース株が厳しい中でもテクノロジー株に投資をしていく投資方針をとっています。これはテクノロジー銘柄の指数で代表的なQQQ(Nasdaq100)の推移から見ても長期的な視点に立てば右肩上がりなことがわかります。にしても今回の下げは大きいですけどね😭

ボラティリティ(上げ下げ)が大きいことを不安に感じる方は、『米国株or全世界の指数を愚直に積立投資することが最適解』だと思っています(青点線)。インデックス投資に興味がある方はこちらの記事をご参考ください。また副収入感覚であれば、高配当株への投資もオススメです(特にグロース株などのリスクが高い投資が苦手な人)。

先週比

| 今週 | 先週 | 前週比 | |

| 評価額[円] | 9,129,159 | 10,066,226 | -937,067 |

| 損益額[円] | -1,710,717 | -665,851 | -1,044,866 |

| 損益率 | -16% | -6% | -10% |

| 元本[円] | 10,749,116 | 10,749,116 | 0 |

先週から資産が100万円近く減少しました。米国市場全体の地合が悪すぎですね。長期投資と割り切り、気にしすぎないで優良銘柄を定期的に購入していくスタイルでいくつもりです。ただ怖くて買いづらいのが現状ですね。そういうときこそ、後で見ればチャンスだったということが多いかと思います。

今年の目標1,344万円到達できるかかなり心配していましたが、少し光が見えてきました。なぜ1,344万円かというと、15年で1億円を達成するための3年目における途中経過の金額になります。こちらにシミュレーション方法を記載しています。

今は耐えどき、、、今とは今年いっぱいで済めばいいんですが。

今週と来週のイベント

今週はCPIが一番注目すべきイベントでした。そして私のポートフォリオでついに決算ミスによる大コケした銘柄がありました😭。

【今週のイベント】

- ウクライナ情勢:一時停戦中 👉市場反応❌

- 米CPI(消費者物価指数):総合・コアともに市場予想よりはやや高い👉市場反応❌(インフレ懸念)

- 保有の個別銘柄決算:U❌ 👉市場反応❌(地合が悪いため大きく下落)

【来週のイベント】

- ウクライナ情勢

- 保有の個別銘柄決算

ウクライナ情勢

5月5日にロシアは一方的に3日間停戦を発表しましたが、終戦に向けた本質的な議論はできていないと思われます。停戦協議の進展はなく、いまだロシアによるウクライナへの軍事侵攻は続いている現状は変わりません。

ロシアとウクライナの停戦交渉をめぐり、「NATO=北大西洋条約機構とは別の形の安全保障」など、15の項目を軸に協議が進められていると報じられています。

- ウクライナは自国の軍隊は保持する一方で、NATOなど軍事同盟には加盟せず外国軍の基地や兵器を国内に置かない

- 代わりにアメリカ、イギリス、トルコといった国々がウクライナの安全を保障する

金利

5/11に発表された米CPIは総合+8.3%、コア(生鮮食品除く)+6.2%と市場予想よりやや高い数字となりました。これを受けて高インフレによる利上げ&景気減速の懸念から米国市場は大きく下落しました。

5/4のFOMCでは、次回6月のFOMCでの利上げ幅に注目が集まりました。市場の予想では、あまりにも高いインフレーションに対して、利上げ幅は0.75%(過去に類を見ない)でしたが、パウエル議長は「今後数回の会合で0.5%の利上げが議論されるべきとの考えがFOMC内で広く共有」とありました。この発言を受け、米国市場は急騰。

5/2に米10年金利は一時3%を超えました。5/4のFOMCに注目が集まります。

4/13に発表された米CPIは総合+8.5%、コア(生鮮食品除く)+6.5%と市場予想通り非常に高い数字となりました。これは40年ぶりのとのことです。ただし、ピークアウトの兆しも見えています。

4/7に3月のFOMCの議事録が公開しました。内容はかなりタカ的なもので、5月以降のFOMCで0.5%以上の利上げを1回またはそれ以上実施、量的引き締め(QT)を月額$95Bで開始し始める可能性を示唆しています。これに伴い、米10年利回りは急激に上昇をしております(2.4→2.7)。

政策金利を決める上で重要な指標である米雇用統計とISM製造指数の発表が4/1にありました。米雇用統計では大方予想通りで雇用の順調な回復が見られましたが(経済にはプラス)、ISM製造指数は予想を下回り、インフレ圧力、サプライチェーン停滞の影響が続いています(経済にマイナス)。これらを受け、5月のFOMCではどの程度利上げされるのかに注目が集まります。

3月のFOMCでは、2022年中に0・25%の利上げ幅で7回分進める見通しを示しましたが、米連邦準備理事会(FRB)のボードメンバーが次回以降のFOMCで0.5%の大幅利上げの実施を示唆しています。これにより、急激な利上げを織り込み金利全体が上昇し、景気が過度に冷え込むとの予想から年限の短い金利が長期金利を上回る「逆イールド」が随所で出現しています。

逆イールドとは、短期金利が長期金利の水準を上回る状態(長短金利の逆転現象)を指します。一般的に、過度な金融不安や過激な政策変動により短期金利が急騰したことで生じるために、その発生後は景気後退が訪れるケースや株価が調整に転じるシグナルとされています。米国の国債市場で2年債国債利回りが、10年債国債の利回りを上回る長短金利の逆転が起きることが代表的な事例となっています。

円安

130円を突破しました(一時131円を突破)。ここ数ヶ月で恐ろしく円安が進みました。岸田コイン(円)売られすぎ😂。このままどこまであがっていくのか、、、日本の経済はどうなってしまうのか不安です。Apple製品を岸田コイン買うと高くなっちゃう😭。

- 日米の金融政策の差(米国は利上げや金融引締、日本は金融緩和と真逆)

- 地政学リスクによるエネルギー資源が少ない、核保有国でない日本に対しての信頼度の低下(憶測)

なんにせよ、米国株をメインで保有している私にとってはこの円安は資産の増加につながって嬉しいのですが、現在の日本円をドルに転換がしにくくて困っています😅。

売買銘柄

今週の売買はなしです。

【購入】

- なし

【売却】

- なし

私は長期と短期の講座を分けて投資をおこなっています。絶対その方が良いと思うので、ぜひこちらの記事を読んでみてください。

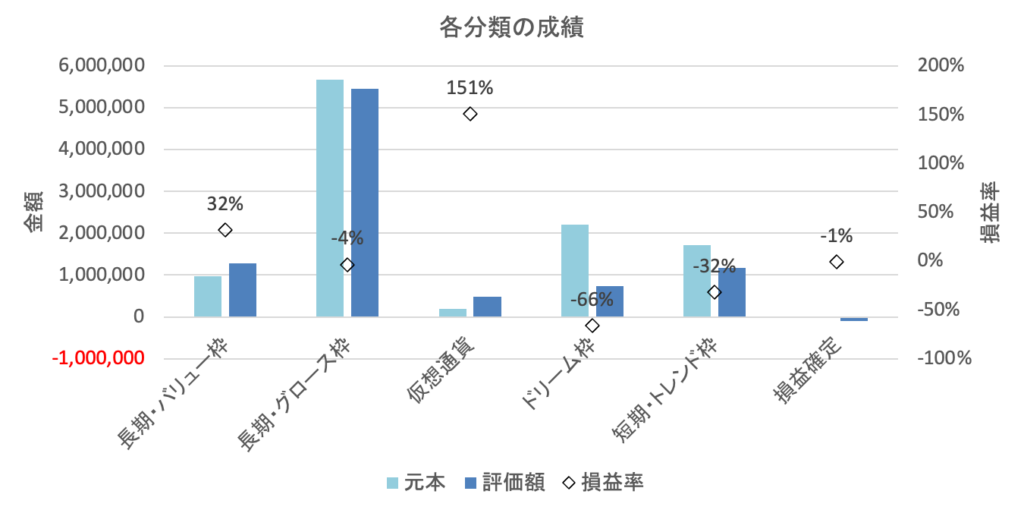

現在のポートフォリオの構成とパフォーマンス

ついに主力の長期・グロース枠の損益率がマイナスに、、、非常に厳しい状況です。ここが頑張ってくれないと私のポートフォリオはほぼ壊滅状態です😭。

長期・グロース株、短期・トレンド枠などの各枠の狙いや役割については下の記事にまとめています。

まとめ

総資産1億円以上を目指す30代サラリーマン投資家の2022年5月2週目(5/8~5/13)の投資実績を公開しました。

今週の米国市場の動きがあまりにも激しかったため、途中で見るのを放棄したたごさくPです😵。金曜日はこれまでのものすごい下落を少しでも緩和してくれるように動いてくれましたが、前週比で見れば私のポートフォリオはズタボロとなりました😭。

【投資パフォーマンス】

- 投資資産額(前週からの増減):9,129,159(-937,067)円

- 損益額(前週からの増減):-1,710,717(-1,044,866)円

- 損益率(前週からの増減):-16%(-10%)

【個別銘柄の週間上昇率のMVPとMWP】

- MVP :$SNOW(+1%)・・・かろうじて+はこの1銘柄

- MWP:$U(-33%)・・・決算❌(グロース株の決算外しは地獄)

【売買銘柄と損益確定額】

- 購入:なし

- 売却:なし

- 今週の損益確定額:0円

私は妻が専業主婦になっても余裕をもって暮らしていけるよう資産形成をしています。専業主婦になるための条件が気になる方は以下の記事も読んでみてください。

コメント