今回はあなたの資産が数年後にいくらになっているか、複数パターンでシミュレーションした結果をお届けします。合わせて、資産拡大には何が重要なのかをお伝えできればと思います。

私自身、総資産1億円を15年で達成するためにどうすれば良いかシミュレーションをして、その条件を炙り出しました。

私は現在、投資歴3年目で約1,300万円を運用しています。現在惨敗をしており、想定通りいかないことを実感しております(投資実績はこちらから)。15年で資産1億円達成させることが目標です。みなさんいつもありがとうございます!下記をクリックして応援してくれると嬉しいです!

★Point: 資産 = 入金 ✖️ 資産運用の利回り(年利)※単純な掛け算ではありません

- 投資の複利の効果で長く投資し続ければ資産を大きく拡大することができる

- 生活防衛資金を確保した上で、余剰資金で投資を実施すべき

- 利回りも重要ですが、入金力の力が大きいことを見落としがち。投資だけではなく、昇給、転職、副業による入金力の向上も考えることが重要。

【代表的な2パターン】

他にも専業主婦になるためのシミュレーションをまとめた記事も書いていますので、興味がある方は見てみてください。

注意事項

あくまでシミュレーションの結果であり、理想的な条件です。基本経済成長を考えると株価は右上がりとなりますが、○○ショックなど金融政策によって株式市場が厳しい期間が長く続くと利回りが下回る可能性もあります。

加えて、利回り7%以上(S&P500などの利回り)を超えることは非常に難しく、その分下がってしまうリスクをとっていることに注意です。以前リスクと資産目標について記事にまとめていますのでご参考ください。

シミュレーション結果

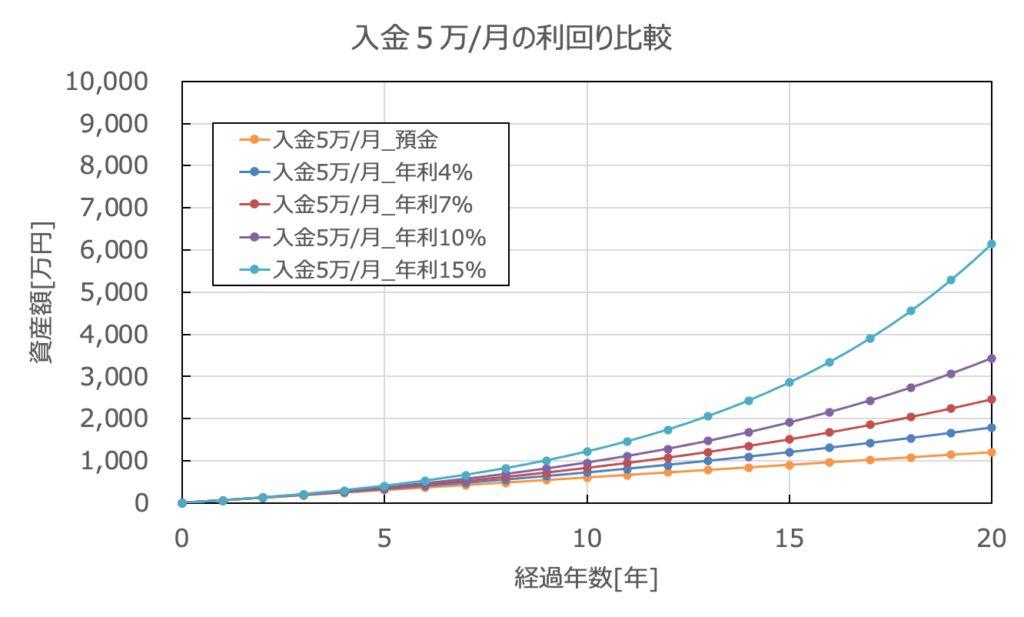

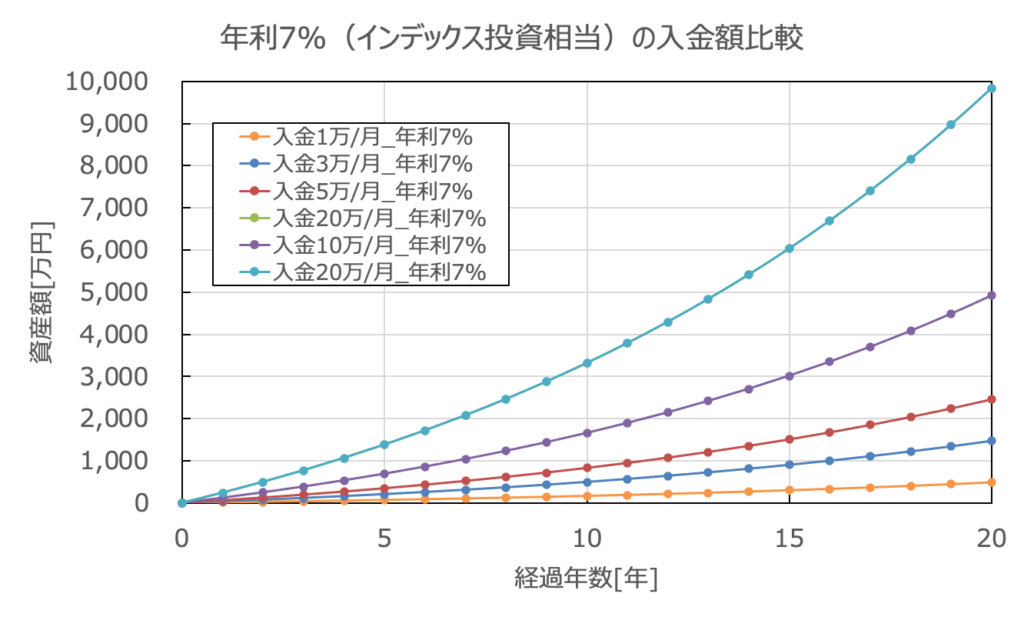

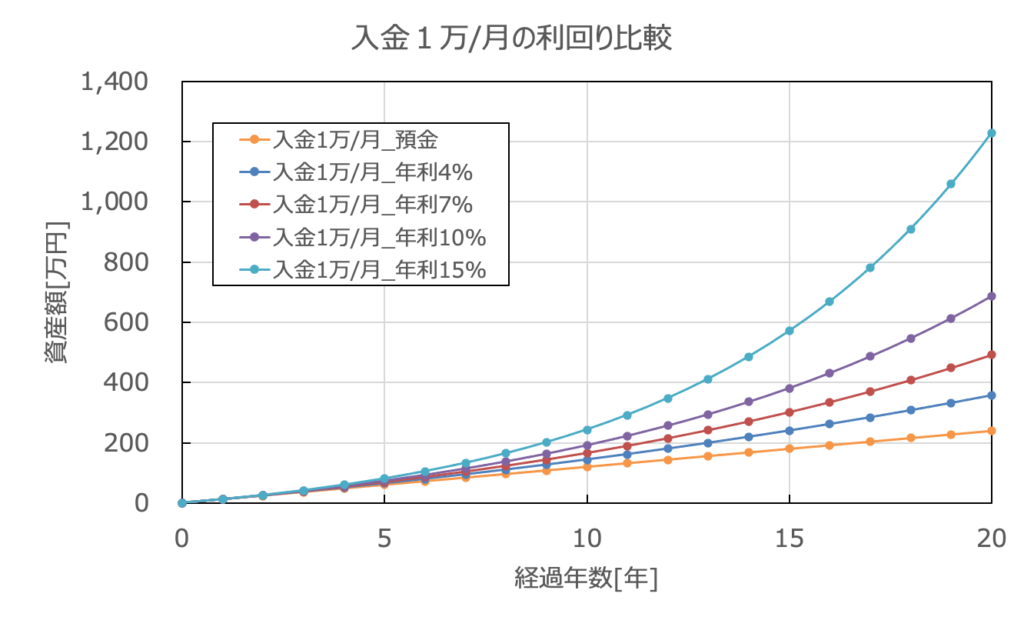

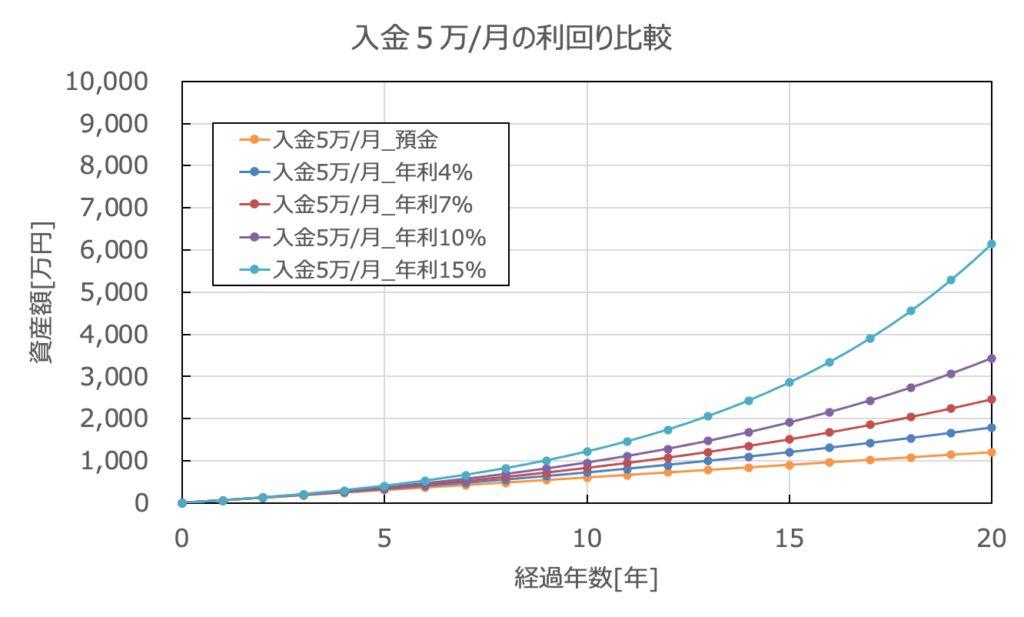

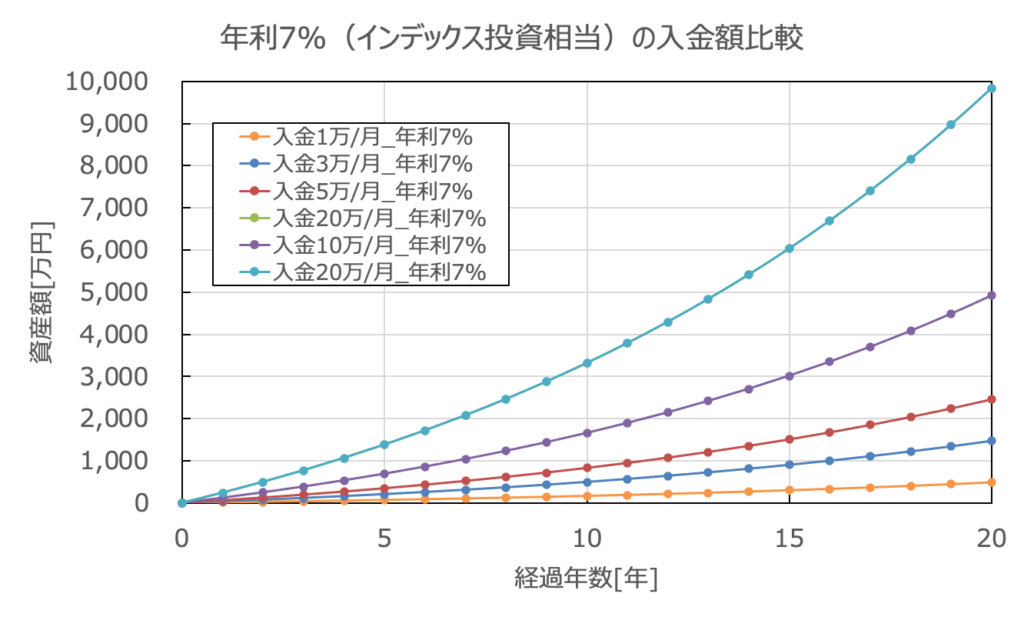

今回シミュレーションしたのは、月の入金額を6パターン、1年の利回りを5パターンでシミュレーションしています。

◆入金額

- 1万円/月:お小遣い投資

- 3万円/月:単身〜子あり専業主婦世帯

- 5万円/月:単身〜子あり共働き世帯

- 10万円/月:単身高収入〜子あり高収入共働き

- 20万円/月:高収入共働き〜

◆利回り

- 0.002%:預金

- 4%:高配当株再投資(参考記事:私が高配当株投資をやめた理由)

- 7%:S&P500インデックス積立投資(参考記事:投資初心者・未経験者はインデックス積立投資から始めるべき!その最強すぎる理由とは?)

- 10%:グロース株投資(参考記事:資産を大きく増やす!グロース株への投資)

- 15%:ハイ(小型)グロース株投資

計算方法としては、「前年の金額に利回りを乗じて、その年の入金額を加える」です。

各入金額における利回りに資産の変化

入金額:月額1万円

月1万円だとやはりそこまで大きく増えません。個人的にはもう少し入金を頑張りたいところです。ただ、資産形成という訳ではなくちょっとでも増えていればいいな程度と考えておけば、10年、15年くらいで金額が増えたなと実感できるでしょう。

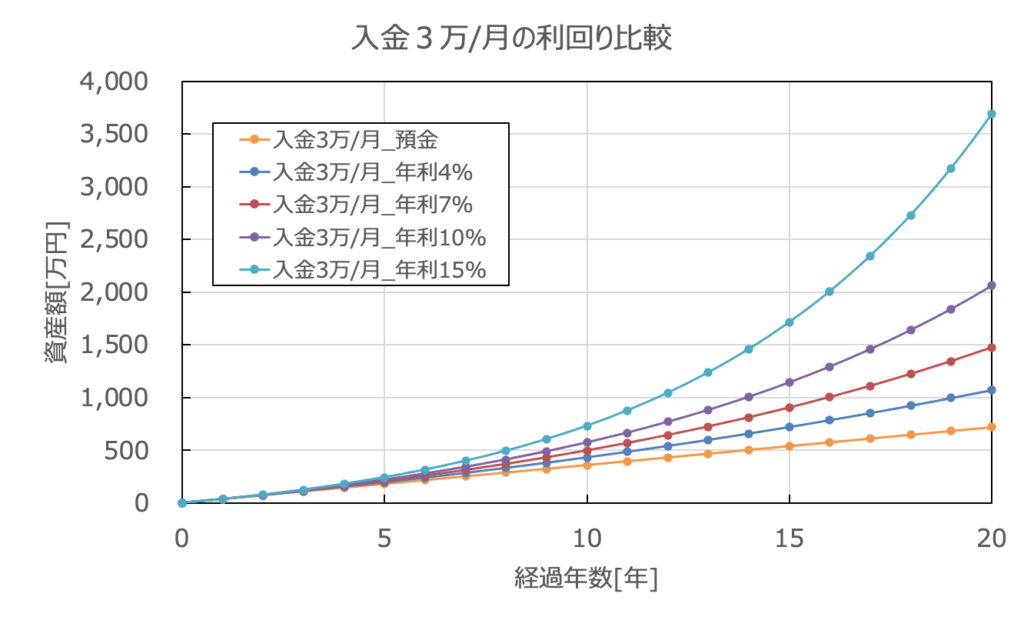

入金額:月額3万円

積立NISAの上限額付近ですね。積立NISAの場合年40万円なので、月額に直すと33,333円です。非常に現実的な資産形成の入金額かと思います。

老後2,000万円問題を解決するひとつのラインかもしれません。入金額が月額3万円で年利7%で運用すると、24年目で2,000万円に到達します。65歳まで働くのであれば、41歳までに投資を始めたいですね。

入金額:月額5万円

夫婦二人分の積立NISAを満額いかない程度で実施するパターンです。このパターンも現実的なレベルではあると思います。この入金力で投資をしているのであれば老後の心配はほぼないと考えられます。

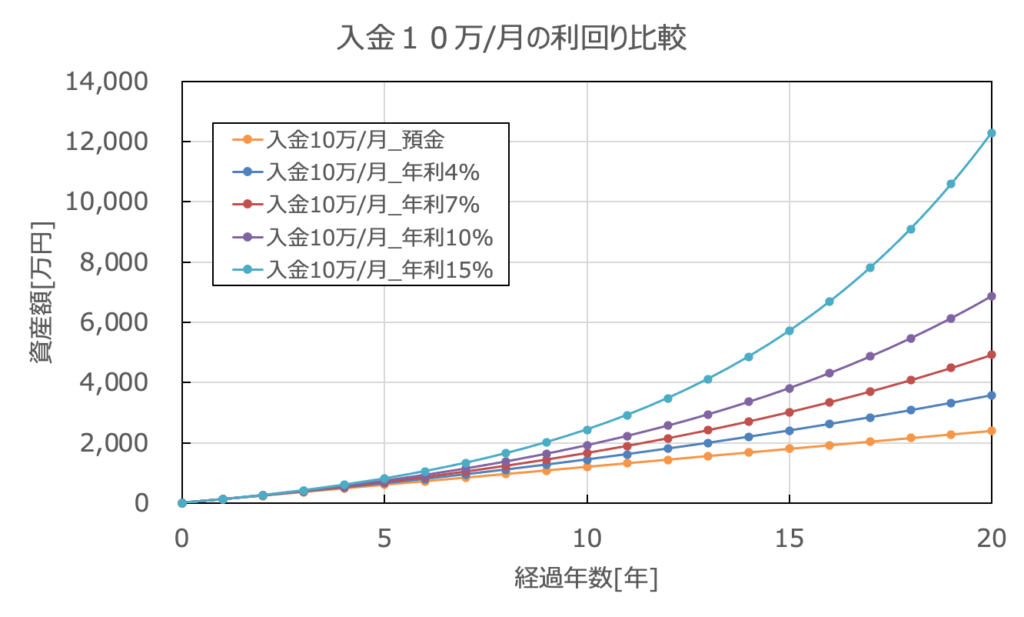

入金額:月額10万円

入金力としてはかなり家計に余裕があるパターンだと思います。準富裕層(総資産5,000万円)が見えてきますね。

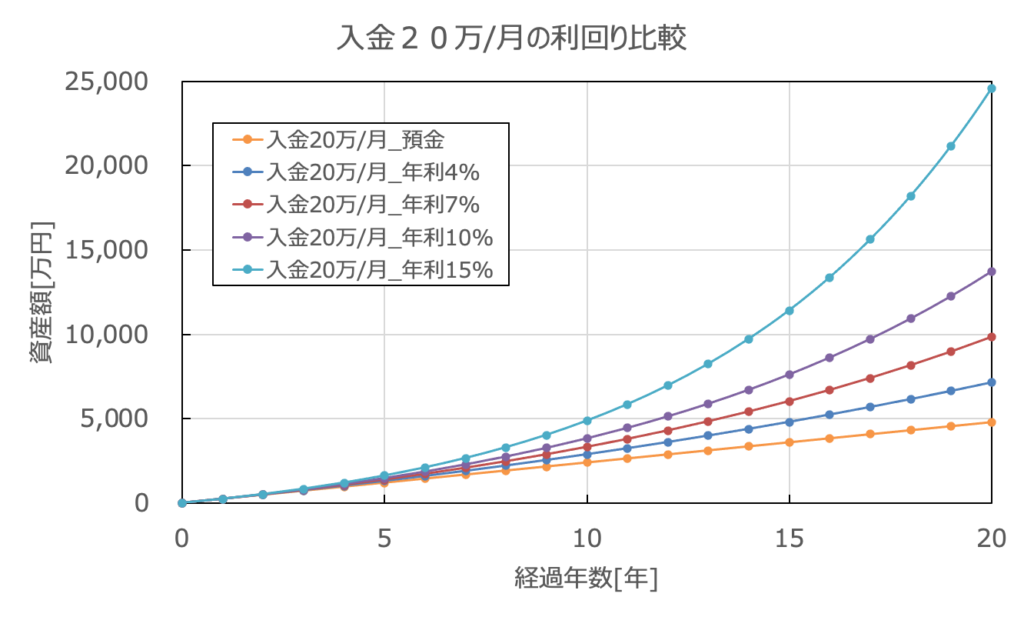

入金額:月額20万円

資産拡大にかなりウェートを置いているパターンだと思います。私はこのパターンに近いです。目標が15年で富裕層(総資産1億円)到達なので、入金力もかなりあげています。

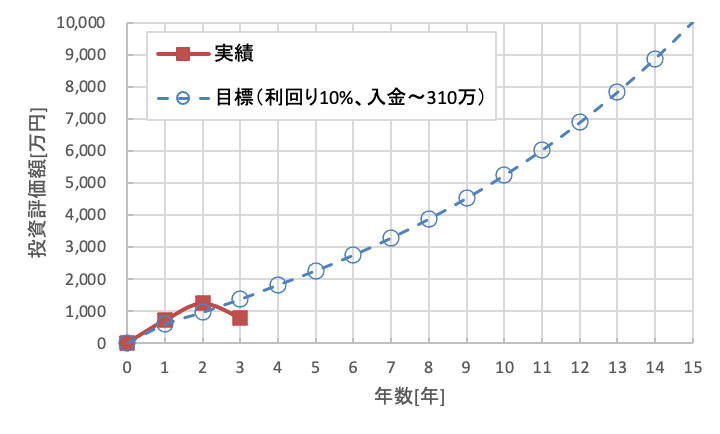

たごさくPの15年で1億円達成のシミュレーション

私のシミュレーションは下記の通りです。現在3年目ですが、12/31で集計すると以下のような結果となります。2022年は厳しい年となり、2022年12月31日の結果は目標から大きく下回ってしまいました😭。毎年右肩上がりとは思っていないので、この下落分を取り戻してくれる爆上がりの年を待ちます!

投資における重要な気づき

余剰資金で投資をしよう!

私も気をつけなければいけないことですが、あくまで投資は余剰資金で実施するようにしましょう。1番のポイントは心の負担になりすぎないようにすることです。全資産を投資にぶちこみ、それが半額になった時のダメージは想像を絶します。

なくなっていいやとは思いませんが、今の生活が維持できるよう防衛資金を持ち、その上で余剰資金を使って投資をすべきです。もちろん余剰資金は娯楽などを差し引いたものです。

自分の生活を切り詰めて投資のことばかり考えるのではなく、余剰資金で実施する方が幸福度は高そうですよね。私も少し気をつけなければいけません笑

利回りより入金力の向上を!

投資は利回り(運用益)にこだわることも大事ですが、入金力も非常に大きなパワーを持ちます。シミュレーション結果を見ても一目瞭然だと思います。

また、相場は自分の力でコントロールできませんが、収入は自分の力でコントロールできます。もちろん投資に多くの金額を回すことも重要ですが、昇格、副業、年収アップのための転職などに役立つ自己投資にも回せると良いと思います。私自身も英会話やプログラミングに結構投資をしてきました。下記はおもにプログラミングスクールに通っていた時の内容になります。

まとめ

今回はあなたの資産が数年後にいくらになっているか、複数パターンでシミュレーションした結果をまとめました。合わせて、資産拡大には何が重要なのかをお伝えしました。

自分らしい生活を送りながら、心に余裕を持って資産拡大していきましょう!

★Point: 資産 = 入金 ✖️ 資産運用の利回り(年利)※単純な掛け算ではありません

- 投資の複利の効果で長く投資し続ければ資産を大きく拡大することができる

- 生活防衛資金を確保した上で、余剰資金で投資を実施すべき

- 利回りも重要ですが、入金力の力が大きいことを見落としがち。投資だけではなく、昇給、転職、副業による入金力の向上も考えることが重要。

【代表的な2パターン】

コメント